生命保険等に加入し保険料を支払っている場合、支払った保険料の全部または一部を所得控除として所得金額から差し引くができ、これを生命保険控除といい、生命保険控除申請をすること税金負担を軽くすることができます。

サラリーマンのように会社からの給与収入がある場合は年末調整で、個人事業主の場合は確定申告で申請する必要があります。

そんな中で、保険料控除申告書の書き方がいまいちわかりづらかったり、書いてみたものの不安なことがありませんか?

- 保険契約後、初めてのことで書き方がわからない

- 年末調整の時期になると去年のことを思い出しながら、なんとなく書いている

- 毎年のこととはいえ、一年に一回のことなのでなかなか覚えられない

保険料控除申告書は、会社に提出するものですし、難しげな内容なので、「間違ったことを書いていたらどうなるの?」と余計に不安になることもありますよね。

とりあえず提出してしまえば、「喉元過ぎれば…」ということわざもあるように不安感もなくなるかもしれません。

でももし、間違った書き方をしていたら大きな額ではないかもしれませんが、損をすることもあります。

保険契約をしている限り、毎年行うことですので、もし毎回間違った書き方をしていたら、チリツモで大きな損にもなりかねません。

正しく、不安なく保険料控除申告するための申告書の書き方と、一度、申告書を書くことで、来年、再来年以降も申告書を迷わず書く方法を紹介します。

こちらの記事も併せて参考にしてみてください。

-

-

【生命保険料控除の新と旧?年末調整の書き方がわからない】スムーズに記入するためのポイント

年末調整の用紙ってただでさえ身構えるのに旧制度と新制度の違いが加わって余計に難しいと思っていませんか? 年末調整の旧制度、新制度の計算は違うの?よくわからない 旧制度と新制度の両方がある場合、どうすれ ...

保険料控除申告書の記入前の注意点

「保険料控除申告書の書き方」の前に、申告書を書いてしまった後に無駄だった、とならないよう一点だけ生命保険料控除申告書を書く前に注意点があります。

生命保険料控除を受けることができるのは、保険金の受取人が保険料支払者本人またはその配偶者や親族(6親等以内の血族と3親等以内の姻族)である場合に限ります。

つまり、保険金の受取人が赤の他人の場合には、保険料控除は受けられないことになります。

その他に、保険金受取人を妻として保険契約を結んでいた場合、もし離婚となった場合(離婚後も受取人:妻)には、離婚後に支払った保険料は、控除の対象外となります。

保険料控除申告書の書き方

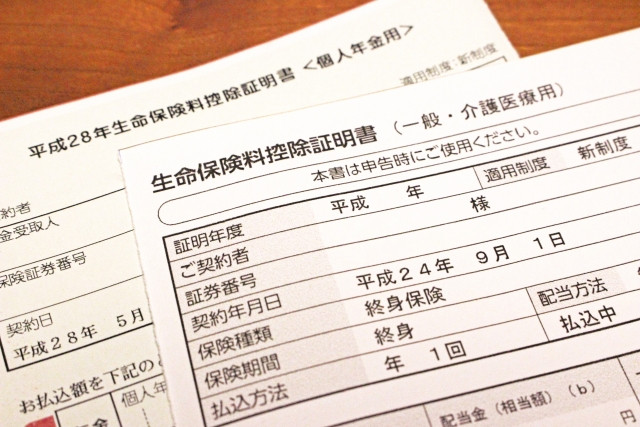

年末調整の時期になると、各保険会社から生命保険料控除証明書が送付されてきます。

控除証明書には、主に次の項目の記載があります。

- 保険会社名

- 保険種類

保険の種類は、「定期保険」や「終身保険」というように記載されている場合はわかりやすいですが、「保険会社独自の名称」が記載されている場合もあり、わかりにくいですが、控除証明書にある通りに記入してかまいません。 - 保険期間

- 保険契約者

保険料控除の申告ができるのは、保険料支払い者と決められています。

ほとんどの場合、保険契約者=保険料支払者となるため、保険契約者が保険料控除の申告を行うことになります。

しかし、共働きで夫婦それぞれが年末調整を行うような場合に注意しなければならないのが、保険契約者と保険料支払者が異なる場合です。

例えば、支払者は夫、契約者は妻というような場合は、保険料控除の申告を行えるのは、夫のみということになります - 受取人

控除証明書に受取人の記載がない場合があります。その場合は、保険証券にて確認する必要があります。 - 新・旧制度

加入している保険が新制度なのか旧制度なのかはっきり書かれている場合と新・旧制度両方の欄があり、そのどちらかか、両方に証明額が記載されている場合があります。

後者の場合、証明額が記載されている方の制度に加入していることになります。 - 証明額または申告額

証明額と申告額(証明額+支払い見込み額)の両方が記載されていることがほとんどですが、通常は申告額を使用します。

もし、年内の保険料支払いがない場合に限り、証明額を使用することになります。 - 支払開始日(個人年金の場合)

- 保険証券番号

- 契約日

- 払込方法

このなかで、特に太字の項目を申告書に記載していくことになります。

項目の番号を実際の生命保険控除申告書に合わせていますので、参考にしてください。

生命保険料控除の計算方法は2種類

次に控除額の計算です。

生命保険控除額は、1~12月の一年間に支払った保険料を基に計算します。ただし、同じ1~12月の間に受け取った剰余金や割戻金は差し引かれます。

つまり、「支払保険料 = 一年間に支払った保険料 - 一年間に受け取った剰余金や割戻金」を基に生命保険料控除額の計算を行います。

また、平成23年12月31日以前に締結した一般生命保険や個人年金保険である旧契約と平成24年1月1日以降に締結した一般生命保険や個人年金保険、介護医療保険の新契約とで計算方法が異なりますので注意が必要です。

平成23年12月31日以前の旧契約

旧契約の一般生命保険や個人年金保険の場合は次の計算式で所得税と住民税の控除額を計算します。

旧契約での所得税に対する所得控除額

- 支払保険料が25,000円以下の場合

控除額 = 支払保険全額 - 支払保険料が25,001~50,000円の間の場合

控除額 = 支払保険料 × 1/2 + 12,500円 - 支払保険料が50,001~100,000円の間の場合

控除額 = 支払保険料 × 1/4 + 25,000円 - 支払保険料が100,001円以上の場合

控除額 = 一律50,000円

旧契約での住民税に対する所得控除額

- 支払保険料が15,000円以下の場合

控除額 = 支払保険全額 - 支払保険料が15,001~40,000円の間の場合

控除額 = 支払保険料 × 1/2 + 7,500円 - 支払保険料が40,001~70,000円の間の場合

控除額 = 支払保険料 × 1/4 + 17,500円 - 支払保険料が70,001円以上の場合

控除額 = 一律35,000円

平成24年1月1日以降の新契約

新契約での一般生命保険、個人年金保険、介護医療保険では、次の計算式で所得税と住民税の控除額を計算します。

新契約での所得税に対する所得控除額

- 支払保険料が20,000円以下の場合

控除額 = 支払保険全額 - 支払保険料が20,001~40,000円の間の場合

控除額 = 支払保険料 × 1/2 + 10,000円 - 支払保険料が40,001~80,000円の間の場合

控除額 = 支払保険料 × 1/4 + 20,000円 - 支払保険料が80,001円以上の場合

控除額 = 一律40,000円

新契約での住民税に対する所得控除額

- 支払保険料が12,000円以下の場合

控除額 = 支払保険全額 - 支払保険料が12,001~32,000円の間の場合

控除額 = 支払保険料 × 1/2 + 6,000円 - 支払保険料が32,001~56,000円の間の場合

控除額 = 支払保険料 × 1/4 + 14,000円 - 支払保険料が56,001円以上の場合

控除額 = 一律28,000円

新旧契約が混在する場合はそれぞれの控除計算をしたのちに合計するか大きい方を選ぶ

もし、新契約と旧契約両方の一般生命保険に加入していた場合には、それぞれの計算方法で計算した結果を合計することになります。

例えば、所得税の所得控除額を計算したところ新契約で2万円、旧契約で3万円の結果となった場合には合計して5万円となります。

ただし、新旧を合計した場合の上限額は4万円と定められているため、4万円の控除額となってしまいます。

もしも、新契約4万円、旧契約5万円で合計9万円となったとしても4万円の控除額となってしまいますが、このような場合には旧契約のみを申請することによって旧契約の上限である5万円を控除額として申請することができます。

生命保険料控除額は3種類に分けて計算したのち合算する

生命保険控除を受けられる保険には一般生命保険、介護医療保険、個人年金保険がありますが、それぞれ分けて控除額を計算したのち合算した額が最終的な控除額となります。

例えば、所得税に対する控除額が、一般生命保険、介護医療保険、個人年金保険それぞれの計算結果がいずれも4万円となれば、それらを合算した12万円が所得控除額となります。

※旧契約の保険があり、3つの控除額を合計した額が12万円を超える場合でも上限額12万円となります。

また、住民税では、いずれも2万8千円となり合算すると8万4千円となりますが、上限額が7万円と決められているため単純に合算した額とならないところに注意が必要です。

例として次の条件で計算してみます。

メモ

- 【旧契約】一般生命保険の支払保険料:14万円

- 【新契約】一般生命保険の支払保険料:2万4千円

- 【旧契約】個人年金保険の支払保険料:10万円

- 【新契約】介護医療保険の支払保険料:4万円

【一般生命保険料控除額(所得税)】

旧契約:14万円と10万円を超えているため一律50,000円

新契約:20,001~40,000の範囲なので

24,000 × 1/2 + 10,000 = 22,000

50,000 + 22,000 = 72,000

新+旧の場合は、控除額上限が40,000円となるため旧契約だけを申請する

控除額は50,000円

【個人年金保険料控除額(所得税)】

旧契約:10万円を超えているため一律50,000円

控除額は50,000円

【介護医療保険料控除額(所得税)】

新契約:20,001~40,000の範囲なので

40,000 × 1/2 + 10,000 = 30,000

控除額は30,000円

それぞれを合計すると13万円となるが上限額は12万円であるため、所得税に対する所得控除は12万円となる

【一般生命保険料控除額(住民税)】

旧契約:14万円と70,000円を超えているため一律35,000円

新契約:12,001~32,000の範囲なので

24,000 × 1/2 + 6,000 = 18,000

35,000 + 18,000 = 53,000

新+旧の場合は、控除額上限が28,000円となるため旧契約だけを申請する

控除額は35,000円

【個人年金保険料控除額(住民税)】

旧契約:70,000円を超えているため一律35,000円

控除額は35,000円

【介護医療保険料控除額(住民税)】

新契約:32,001~56,000の範囲なので

40,000 × 1/4 + 14,000 = 24,000

控除額は24,000円

それぞれを合計すると9万円を超えるが上限額は7万円であるため、住民税に対する所得控除は7万円となる

実際に生命保険料控除申告書に記入してみると次のようになります。

ここまでの記入ができたら、コピーを取っておくことをお勧めします。

コピーを取っておく理由は、来年の生命保険料控除申告書の記入の際、参考にするためです。

保険契約の新規加入や解約、更新がない限りほとんど記入する内容は来年以降も変わらないため、コピーを取っておくことで次回記入する際の見本として使うことができ、迷わず記入することができます。

最近では、スマートフォンのカメラでも小さな文字まで綺麗に写すことができるため、コピーではなく、スマートフォンで撮っておくという方法もおすすめです。

生命保険料控除早わかり

- 支払保険料に応じて所得控除を受けることができる

- 控除を受けるには年末調整や確定申告にて申請する必要がある

- 控除額の計算には新契約と旧契約用の2種類がある

- 年末調整の時期になると保険会社より控除証明書が送付される

- 加入している保険が新契約か旧契約かは控除証明書に記載がる

- 加入している支払保険料は控除証明書に記載がある

今回、控除額の計算方法を見てもらいましたが、あくまで所得控除額であり、計算結果の額分税金が少なくなるわけではなく税率によって変わります。

また、保険会社から送られてくる控除証明書は内容の確認だけでなく、年末調整のときに添付する必要があります。そのため、なくさないようにきちんと保管しておきましょう。